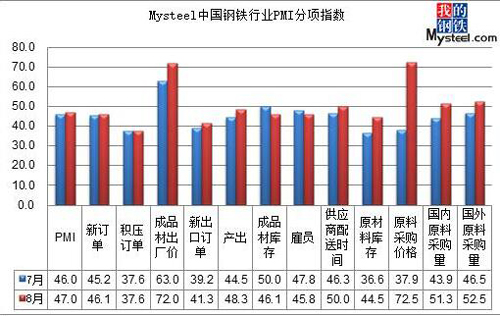

2016年8月份中國鋼鐵行業PMI為47.0%,環比上升1.0個百分點,連續兩個月回升,依舊處于榮枯線之下。從分項指標來看,積壓訂單指數持平,另外,除成品材庫存指數、雇員指數出現下降外,其余指數均出現上升。淡季不淡,鋼廠訂單應接不暇,貫穿始終的全國環保督查促使部分鋼廠停限產,市場供給縮量預期空前濃厚,價格應聲大漲,進而帶動原材料價格低位躥升,霎時掀起自3、4月份之后的又一波高潮。消息逐步冷卻,從本月PMI分項指標來看,產出指數不降反增,大大偏離預期。9月份供需雙增格局,預計鋼價呈偏弱震蕩態勢。

一、國內主要鋼材品種價格震蕩上漲

圖一、Mysteel中國鋼鐵行業PMI指數

圖二、Mysteel中國鋼鐵行業PMI分項指標

1、國內螺紋鋼均價偏強運行

圖三、全國螺紋鋼價格走勢

截至8月30日,Myspic國內鋼材價格綜合指數100.83,月環比上漲6.61%,較去年同期相比上漲25.02%;國內長材指數為107.94,月環比上漲5.39%,較去年同期上漲18.20%;螺紋鋼指數為102.91,月環比上漲4.30%,較去年同期上漲18.42%。

8月份全國建筑鋼材價格穩步上漲,截至8月30日,全國24個主要城市20mmHRB400材質螺紋鋼市場平均價格在2620元/噸,較7月底上漲124元/噸。

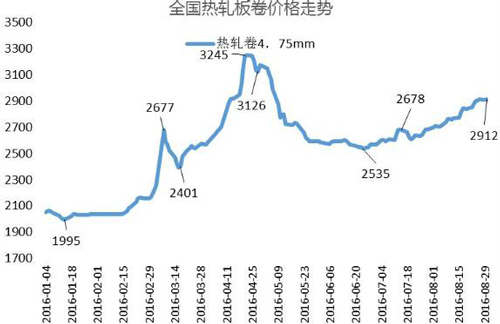

2、全國熱軋均價震蕩上漲

圖四、全國熱軋卷板價格走勢

截至8月30日,國內扁平材指數為94.02,較上月環比上漲7.97%,較去年同期上漲33.46%;其中熱卷指數為103.83,較上月環比上漲8.26%,較去年同期上漲38.51%。

8月份全國熱軋卷板價格震蕩偏強,截至30日,國內24個主要城市4.75mm熱軋板卷均價為2912元/噸,較7月末上漲229元/噸。

二、政策壓制高利潤生產成材庫存繼續下降

8月份,全國鋼鐵行業鋼廠產出指數小幅回升,終值48.3,較7月份回升3.8個百分點,不過仍處于50%的榮枯線下方。從以上指數看出,8月份隨著唐山世園會限產結束,以及鋼價持續拉漲,高額利潤刺激生產,雖整月貫穿環保督查使得部分鋼廠減限產,但整體鋼鐵產量仍略有回升。而受鋼價拉漲的帶動,原料采購價格、采購量及原材料庫存等均小幅回升,其中成品材出廠價指數漲9.0%至72.0,原材料庫存漲7.9%至44.5,而原料采購價格指數更是大幅拉漲34.5%至72.5%。

從鋼廠生產情況來看,據Mysteel數據調查顯示,8月24日全國139家建筑鋼材鋼廠螺紋鋼產能利用率為70.3%,較上月(7月28日)持平;線材為62.2%,較上月(7月28日)下降2.7%;廠內建材總庫存為324.81萬噸,較上月減少41.68萬噸。同時監測的37家熱軋板卷生產企業總計64條產線實際開工條數63條,整體開工率為98.44%,較上月(7月28日)增加6.25%;廠內庫存88.75萬噸,較上月減少3.29萬噸。另據Mysteel預估8月全國粗鋼產量6640.57萬噸,日均產量214.21萬噸,環比增加0.11萬噸,增幅0.05%,整體產量略有回升。

圖五、鋼鐵生產企業產出指數

圖六、鋼廠成品材庫存指數

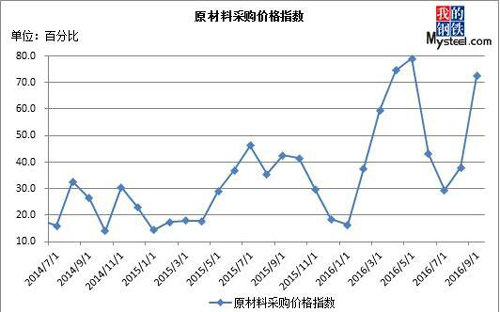

三、補庫情緒拉動原料需求高位庫存抑制價格高度

8月份原材料采購價格指數72.5,環比大幅回升34.6個百分點,時隔4個月重回榮枯線上方。

據Mysteel數據顯示:截止8月30日,MyIpic鐵礦石綜合指數為64.7,周環比上漲0.62%,環比上月上漲4.35%。Mysteel數據顯示,26日統計全國45個主要港口鐵礦石庫存為10540萬噸,較上周降低101萬噸,較上月降低324萬噸,日均疏港總量260.9萬噸/天。8月開市,鐵礦石價格相對低位,日漸降低的鋼廠庫存以及逐步放大的生產利潤助長鋼廠對鐵礦的補庫熱情,采購節奏明顯加快,鐵礦石價格應聲大漲,指數一度漲至60美金/干噸之上。對于9月份,首先,鋼廠生產利潤相較7月份有飛躍式增長,最大利潤可達400元/噸,而且鋼廠庫存仍舊偏低,產量將繼續增加,高品礦將備受青睞,必將拉動鐵礦石需求進一步提升;其次,在國內鋼鐵行業供給側改革的大背景下,鐵礦石庫存長期維持1億噸之上水平,蓄水池高強度工作隱患猶存;再次,8月15日至8月21日澳洲、巴西鐵礦石發貨總量2306.77萬噸,環比下降165.09萬噸。其中,澳洲鐵礦石發貨總量為1642.06萬噸,環比下降25.84萬噸,發往中國1280.36萬噸,環比下降38.54萬噸。巴西鐵礦石發貨總量為664.71萬噸,環比減少139.26萬噸。澳洲運量持續前期高位水平,維持在周度總運量1600萬噸以上,BHPB在發運港口兩個泊位檢修的情況下仍然保持較高的發運水平。巴西方面,雖有100多萬噸的減幅,但周度發運水平仍為正常。上周到港量環比下降,巴西到港量降幅明顯,北方六港量環比降幅較大。綜合以上,9月份鐵礦石港口庫存仍將處于高位,需求持續性基本保證,整體維持震蕩運行態勢。

8月份焦炭價格仍舊保持強勁勢頭,供不應求是主要原因,其中鋼廠的補庫情緒和焦炭的實際供應形成鮮明的對比,焦企數次提漲。對于9月份,國務院各部和地方政府相繼出臺的焦炭去產能意見和措施繼續抑制著焦炭的整體產出,面對鋼廠積極的補庫情緒,供不應求現象仍將持續,不過焦炭的庫存不降反增,預示著其開始進入積累期,預計9月份焦炭價格整體保持震蕩偏強格局。

相較于鐵礦石和焦炭,鋼坯的運行情況則較為坎坷,本月試探2300元/噸幾次均無功而返,調坯軋材廠由于環保受限,需求持續性不佳。進入9月份,在環保督查和去產能部署的大背景下,掉坯軋材企業產出增量難度明顯加大,坯料庫存將維持低位,然而高爐產能利用率的不斷增加將使得坯料供應逐步增強,鋼坯庫存的逐周遞增也是佐證,預計9月份鋼坯價格整體呈現寬幅震蕩格局,不排除下跌可能。

總之,盡管在鋼廠利潤維持高位的背景下,原材料整體需求將得到進一步提升,但其庫存居高不下,供應增強的同時不乏環保以及去產能規劃對鋼廠產出的抑制作用,多空交織,預計9月份原材料價格整體呈現區間震蕩行情,價格由強到弱分別為焦炭、鐵礦石、鋼坯。

圖七、原材料采購價格指數

四、宏觀數據繼續回落利好行政刺激淡季需求

8月份,全國鋼鐵行業新訂單指數繼續回升,較7月份增加0.9個百分點,終值46.1,雖說時處淡季,但在環保督查、G20環保限產等消息刺激下,鋼價繼續大幅拉升,刺激下游終端積極補庫,整體需求仍有較好表現。

不過就主要經濟數據來看,當前經濟仍面臨一定下行壓力。據統計局發布數據,2016年1-7月份全國固定資產投資同比增長8.1%,增速比1-6月份回落0.9個百分點,連續第4個月下滑;1-7月份,全國房地產開發投資同比名義增長5.3%,增速比1-6月份回落0.8個百分點,連續第3個月下跌。其中,住宅投資增長4.5%,增速回落1.1個百分點,反映出房地產投資大幅降溫。同時,1-7月全國基建投資累計增速18.7%,7月當月同比上漲11.7%,為年內最低,基建投資增速的回落也導致整體增速下行。不過就制造業投資來看看,1-7月份制造業投資累計增速3.0%,較上半年下降0.3個百分點,不過就7月單月數據來看,制造業投資略有回升,同比增速1.6%,同時汽車制造業也保持了較高增速。

再從國內鋼材市場來看,8月份國內鋼市在環保督查、G20限產以及去產能督查等影響下,鋼價延續上漲勢頭。截至8月31日,8月份全國螺紋鋼均價上漲109元/噸,熱軋板卷均價上漲208元/噸,冷軋板卷價格上漲386元/噸,中厚板價格上漲111元/噸。

圖八、新訂單指數

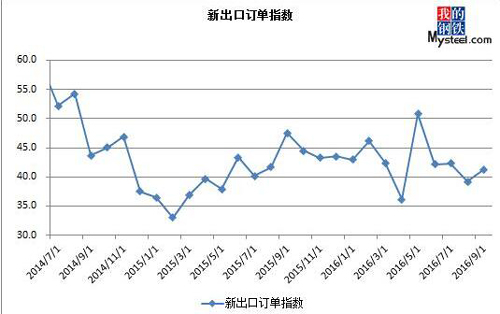

五、供給釋放遭壓制出口競爭力繼續保持

8月份,全國鋼鐵行業新出口訂單指數41.3,較7月份回升2.1個百分點。據海關數據統計,2016年7月份我國出口鋼材1030萬噸,較6月減少64萬噸,同比增長5.9%;1-7月份鋼材累計出口6741萬噸,同比增長8.5%,仍保持高位水平。不過由于全球仍處傳統淡季,需求難有明顯改善,預計8月我國鋼材出口增速環比或略有放緩。

就市場表現來看,近期國內螺紋出口FOB價格在365-375美金之間,Q235方鋼報價350-355美金,出口報價也隨著國內鋼價拉高,為震蕩上漲表現。而對于后期而言,隨著市場轉入傳統消費旺季,國外需求或有所恢復,加之人民幣貶值、國內外價差等因素影響,我國鋼材出口仍保持一定競爭力,后期出口量或有望保持較高水平。

圖九、新出口訂單指數

六、宏觀經濟指標向好,地產、工業繼續發力

1、7月份房價環比漲幅繼續收窄

環比上漲城市個數減少,下降城市個數增加,漲幅繼續收窄;一線和少數二線城市漲幅收窄。發布的數據顯示,7月份70個大中城市新建商品住宅價格環比上漲的城市有51個,比上月減少4個;持平的城市有3個,比上月減少2個;下降的城市有16個,比上月增加6個。環比漲幅總體收窄。新建商品住宅價格環比上漲的51個城市里,漲幅在1%以上的城市有16個,比上月減少1個;最高漲幅為4.6%,低于上月0.3個百分點;漲幅比上月收窄的城市有16個,比上月減少17個;收窄幅度較大的城市主要是前期上漲過快的一線城市和少數熱點二線城市,其余城市環比變化不大。

同比上漲城市個數繼續增加,下降城市個數繼續減少,漲幅仍在擴大;一線城市漲幅收窄,二、三線城市漲幅擴大。7月份70個大中城市新建商品住宅價格同比上漲的城市有58個,比上月增加1個;持平的城市有1個,與上月相同;下降的城市有11個,比上月減少1個。同比總體仍在上漲。分城看,一線城市由于去年同期基數相對較高,近期環比漲幅收窄明顯,7月份新建商品住宅和二手住宅價格同比平均漲幅均進一步收窄;而絕大部分二、三線城市由于去年同期基數相對較低,同比漲幅仍在繼續擴大。

2、居民消費價格環比上漲,同比漲幅略有回落

從環比看,7月份CPI上漲0.2%,呈現出以下三個特點。一是強降雨氣候對部分地區鮮菜價格影響較大。7月份全國降雨量較常年同期偏多,長江中下游、黃淮、華北等部分地區出現汛情,強降雨對鮮菜的生產和運輸產生了較大影響,致使部分地區鮮菜價格上漲較多。分地區看,安徽、湖北、河北、北京鮮菜價格環比分別上漲了16.2%、14.3%、13.3%和12.8%。二是暑期因素導致部分服務價格季節性上漲。受暑期出行人次增多的影響,飛機票和旅行社收費價格環比分別上漲12.1%和6.5%,合計影響CPI環比上漲0.13個百分點。三是部分鮮活食品價格回落。豬肉價格環比連續上漲三個月后轉為下降2.1%,鮮果和蛋價格環比繼續下降,降幅分別為1.9%和1.5%,上述三項合計影響CPI環比下降0.10個百分點。

從同比看,7月份CPI上漲1.8%,漲幅比上月回落0.1個百分點。食品中,豬肉價格同比上漲16.1%,漲幅比上月回落14.0個百分點,影響CPI同比上漲約0.42個百分點。非食品中,醫療保健、教育服務、居住價格同比分別上漲4.3%、2.3%、1.6%,合計影響CPI同比上漲約0.81個百分點。

3、工業生產者出廠價格環比由降轉升,同比降幅繼續收窄

7月份,全國工業生產者出廠價格環比由降轉升,由上月下降0.2%轉為本月上漲0.2%,保持了今年3月份以來環比價格為正的總的態勢。環比變動的特點一是部分工業行業價格由降轉升,其中有色金屬冶煉和壓延加工、黑色金屬礦采選、黑色金屬冶煉和壓延加工業價格環比由上月下降轉為本月分別上漲2.5%、0.4%和0.2%;二是部分工業行業價格漲幅擴大,其中有色金屬礦采選、紡織業價格環比分別上漲2.8%和0.6%,漲幅比上月分別擴大1.9和0.5個百分點;此外,石油和天然氣開采、石油加工、煤炭開采和洗選業價格環比繼續上漲。

7月份,工業生產者出廠價格同比下降1.7%,降幅比上月收窄0.9個百分點。分行業看,石油和天然氣開采、石油加工、化學原料和化學制品制造業價格同比分別下降15.9%、9.2%和4.7%,合計影響當月工業生產者出廠價格總水平同比下降約0.9個百分點,占總降幅的53%左右。

總體來看,縱觀8月份,全國環保督查影響產業鏈供給預期,終端需求向上傳遞導致鋼廠庫存降低,正反饋機制形成,價格淡季反彈。不過,產出利潤放大刺激鋼廠積極生產,高爐增量明顯。對于后期而言,重點經濟指標房地產、基建投資增速連續回落,政策上行業去產能與近期樓市調控并存,G20結束后下游需求恢復和供給增量預期同在,9月市場多空仍對峙,同時值得注意的是,產能過剩時期,高利潤難以持續,預計9月份鋼價整體偏弱震蕩運行。

責任編輯:陳家村